Wiele uwagi przykuł kryzys bankowy w USA lub ryzyko zarażenia

Pekin, 14 maja (Xinhua) -- (Obserwacje międzynarodowe) Obawy związane z kryzysem bankowym w USA lub ryzykiem wystąpienia efektu ubocznego

Reporter agencji informacyjnej Xinhua, Ouyang Wei

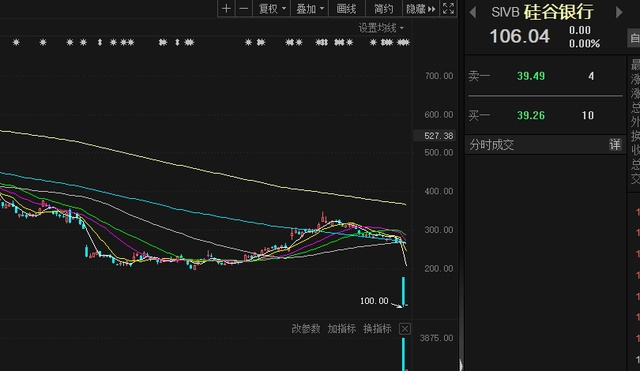

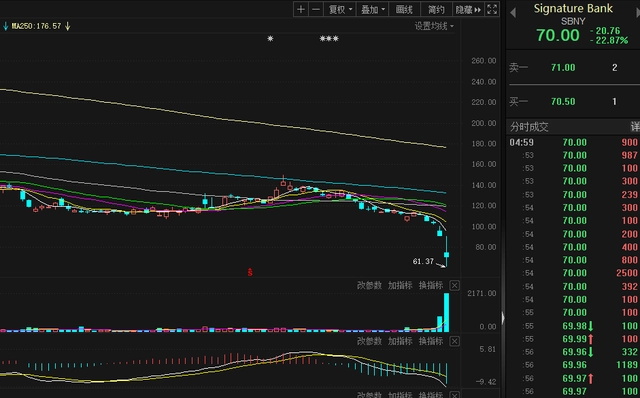

Pacific Western Banking Co., bank regionalny, odnotował znaczny spadek depozytów pod koniec pierwszego kwartału, wywołując niepokój i wprowadzając jego akcje w niestabilną sesję. Od marca tego roku Stany ZjednoczoneSilicon Valley Bank, Signature Bank i First Total Bank zbankrutowały.

Obecnie amerykański sektor bankowy, a zwłaszcza małe banki regionalne, stoją przed takimi wyzwaniami, jak utrata depozytów, spadek wartości aktywów i wzrost ryzyka aktywów zagrożonych. Ponadto ryzyko niewypłacalności przez rząd federalny USA zwiększyło siękłopoty bankowe.

Eksperci ostrzegają, że kryzys nie ustąpił i może nadal się rozprzestrzeniać i wpływać na rynki finansowe, a ryzyko jego rozprzestrzeniania się jest szczególnie niepokojące.

Depozyty amerykańskich banków komercyjnych wyniosły mniej niż 17,2 bln USD na dzień 26 kwietnia 2023 r., co oznacza spadek o około 600 mld USD z około 17,8 bln USD w grudniu, według Rezerwy Federalnej. Depozyty małych banków komercyjnych spadły z 5,63 bln USD do 5,32 bln USD, co oznacza spadek o około 310 mld USD.

Według ankiety przeprowadzonej przez Gallup w kwietniu, 48 procent respondentów odpowiedziało, że tak"bardzo"Lub"nieco"martwią się o bezpieczeństwo swoich depozytów w bankach i innych instytucjach finansowych, które jest wyższe niż w 2008 roku podczas światowego kryzysu finansowego. Obawy o bezpieczeństwo depozytów wśród amerykańskich firm i gospodarstw domowych doprowadziły do ucieczki depozytów, na których banki polegają najbardziej.

Utrata depozytów spowoduje, że małe i średnie banki będą nadal zwiększać skalę finansowania i zaciągania kredytów, zwiększając koszt zadłużenia. Aby poradzić sobie z utratą depozytów, wiele małych i średnich banków zostało zmuszonych do sprzedaży aktywów, takich jak obligacje długoterminowe lub pożyczania od siebie nawzajem na wysokie stopy procentowe lub od Rezerwy Federalnej w celu uzupełnienia płynności.

Warto zauważyć, że w Stanach Zjednoczonych wzrosły wskaźniki niewynajętych nieruchomości komercyjnych, podobnie jak niespłacalność kredytów. Rozprzestrzenienie się ryzyka związanego z nieruchomościami komercyjnymi spowoduje kolejny cios dla małych i średnich banków. Burza wisi na amerykańskim rynku nieruchomości komercyjnych, podobnie jak amerykańskie banki"zalany złymi kredytami"ceny nieruchomości spadają, powiedział Charlie Munger, wiceprzewodniczący Berkshire Hathaway.

Ponadto ryzyko, że rząd federalny nie spłaci długu, zwiększy problemy bankowe. 19 stycznia rząd federalny osiągnął ustawowy limit zadłużenia w wysokości 31,4 biliona dolarów. Obecnie Partie Demokratyczne i Republikańskie Stanów Zjednoczonych w sprawie pułapu zadłużenia partii nasila się, trudno podnieść kwestię pułapu zadłużenia, aby osiągnąć porozumienie. Niespłacanie części długu przez rząd federalny spowodowałoby gwałtowny wzrost oprocentowania obligacji skarbowych, wpływając na koszty kredytów samochodowych, hipotek mieszkaniowych i innych pożyczek oraz zaostrzając nieszczęścia sektora bankowego.

Analitycy uważają, że jeśli kryzys bankowy w USA będzie się dalej rozwijał, może to skłonić banki do zaostrzenia akcji kredytowej, co zaszkodzi inwestycjom w małe firmy i prywatne kredyty konsumenckie w Stanach Zjednoczonych, które opierają się na kredytach bankowych. Ankieta Fed pokazuje również, że wzrost kredytów bankowych zwolnił w przyspieszonym tempie od marca.

Zawirowania w sektorze bankowym uwydatniły również zagrożenia na rynku obligacji, przez które przedsiębiorstwa zwykle podnoszą koszty finansowania. W kontekście wysokiej stopy funduszy federalnych, dalszego kurczenia się sektora produkcyjnego i znacznego wzrostu awersji do ryzyka finansowego, zawirowania w sektorze bankowym mogą stać się ostatnią kroplą, która przeleje się przez gospodarkę amerykańską i zwiększy prawdopodobieństwo recesji w gospodarce amerykańskiej, co był powolny w rekonwalescencji.

Analitycy twierdzą, że kryzys bankowy podważy również globalną dominację i wiarygodność dolara. Od 2007 roku wielkość bilansu Fed wzrosła z mniej niż 1 biliona dolarów do ponad 8 bilionów dolarów, struktura jego aktywów uległa radykalnej zmianie, a prawdziwy cel ekspansji bilansu przesunął się z utrzymywania stabilności finansowej na rozłożenie kosztów wokół świat. Obecne zawirowania bankowe są nieuniknionym skutkiem nieograniczonego kredytu dolarowego Ameryki.